أدت تداعيات الانتشار العالمي لـفيروس كورونا المستجد (كوفيد-19( سلفاً لحدوث تغير ملحمي مفاجئ في معنويات المخاطر، من تفاؤل كبير إلى خوف منذ بداية عام 2020. تاريخياً، كانت مشاعر الخوف لدى المستثمرين تجعلهم يميلون إلى تفضيل الأصول الآمنة، مثل الأوراق السيادية عالية الجودة، والمعادن الثمينة، وعملات البلدان المستقرة والغنية. وفي حين أن الموجة الأخيرة من العزوف عن المخاطرة قد أدت في الغالب إلى ردود فعل تقليدية متوقعة في شكل إقبال على شراء فئات الأصول المختلفة، فإن انخفاض قيمة الدولار مؤخراً يشكل استثناءً لما يمكن توقعه في العادة. إن الدولار الأمريكي، كعملة كلاسيكية آمنة، ترتفع قيمته عادة عندما يواجه المستثمرون حالات طوارئ عالمية. ولكن ما حدث هذه المرة يبدو أمراً مختلفاً. سيتطرق تحليلنا إلى النظر في العوامل التي كانت تقود تحركات الدولار الأمريكي.

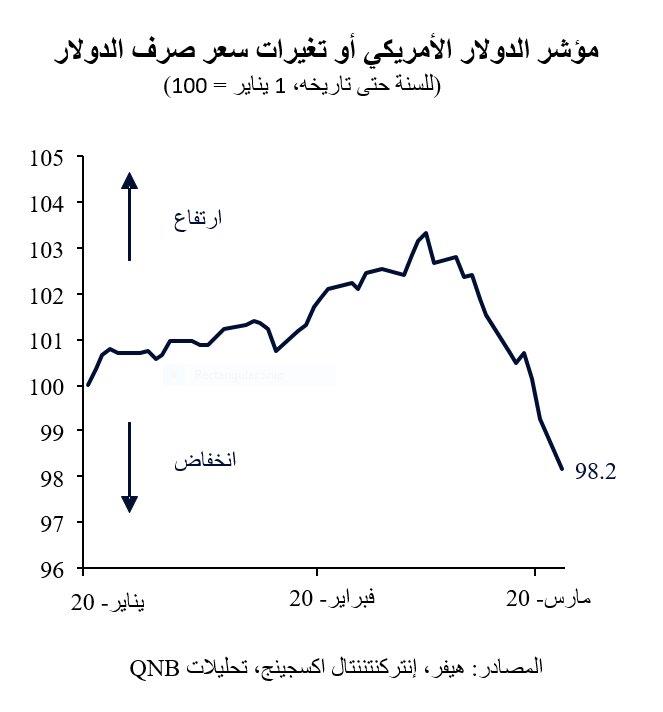

انخفض مؤشر الدولار الأمريكي (DXY)- وهو مقياس تقليدي يقيس قيمة الدولار الأمريكي مقابل سلة مرجحة من ست عملات- بنسبة 5% تقريباً في الأسابيع الأخيرة. ويأتي هذا الانخفاض بعد فترة من الارتفاع، غير أن التراجع في قيمة العملة كان بالفعل أكثر من كافٍ لوضع مؤشر الدولار الأمريكي للعام في المنطقة السلبية. وتعدّ هذه الحركة غير عادية بالنظر إلى الارتباط الإيجابي بشكل عام بين التقلبات أو مشاعر الخوف ومؤشر الدولار. ويتطلب التفسير الشامل لهذه الحركة تدقيق النظر في بعض أسعار الصرف الأجنبي الرئيسية بين الدولار والعملات الأخرى. في الواقع، كان أداء الدولار الأمريكي ضعيفاً بالمقارنة مع عملات الاقتصادات المتقدمة النظيرة الرئيسية الأخرى، بينما كان يتفوق على عملات الأسواق الناشئة.

تتحدد حركات الدولار الأمريكي بالعديد من التيارات المتقاطعة ذات الصلة بالشعور بالمخاطر وأوضاع التجارة واتجاهات الاقتصاد الكلي الأخرى.

تفسر هذه العوامل التراجع الأخير الذي طرأ على قيمة الدولار الأمريكي مقابل عملات رئيسية خاصة بالاقتصادات المتقدمة الأخرى. أولاً، الدولار الأمريكي ليس هو عملة الملاذ الآمن الوحيدة. فهناك عملات أخرى، تحديداً الين الياباني والفرنك السويسري، شكلت على مدى التاريخ ملاذاً آمناً أو مصداً للصدمات بالنسبة لمحافظ المستثمرين العالميين. كما أن قيمة هذه العملات تميل للارتفاع في فترات تجنب المخاطرة العالمية، خصوصاً بفعل لجوء المستثمرين من آسيا وأوروبا إليها.

ثانياً، أدت قوة الاضطرابات التي شهدتها الأسواق مؤخراً إلى عمليات بيع واسعة النطاق أدت إلى التخلص من استثمارات طويلة الأجل قائمة على قروض بعملتي اليورو والين منخفضتي العائد. ولا تشمل عمليات البيع هذه فقط المراكز القصيرة باليورو/ الدولار الأمريكي والمراكز الطويلة بالدولار الأمريكي/ الين، بل تشمل أيضاً مراكز استثمارات ضخمة باليورو/ عملات الأسواق الناشئة. وقد أدى هذا الأمر إلى ارتفاع فني كبير في قيمة اليورو والين مقابل الدولار الأمريكي.

ثالثاً، تؤدي الاختلافات في حيز السياسة النقدية إلى تفاوت أساسي فيما يتعلق بالاتجاه المحتمل للهامش بين سندات الخزانة بالدولار الأمريكي والسندات الحكومية الأوروبية واليابانية. وفي حين أن أسعار الفائدة في أوروبا واليابان هي بالفعل عند الحدود الدنيا (قريبة من صفر أو أقل من ذلك)، لا يزال هناك حيز لإجراء تخفيض إضافي على أسعار الفائدة الأمريكية. ومع تقلص الفارق، يصبح الدولار أقل جاذبية.

وفيما يخص عملات الأسواق الناشئة، هناك عاملان يفسران الارتفاع الأخير في قيمة الدولار الأمريكي. أولاً، أثرت التطورات السلبية المرتبطة بفيروس كوفيد-19 بشكل كبير على شهية المخاطرة، مما أدى إلى زيادة في تقلبات الأسعار وفي المستوى العام للضغوط في أسواق المال والسندات والأسهم. ويدفع سلوك تجنب المخاطر المستثمرين إلى التخلص من الأصول عالية المخاطر، بما

في ذلك الأسهم والسندات والعملات الأجنبية المرتبطة بالأسواق الناشئة.

ثانياً، إن الاضطرابات في سلاسل التجارة والإمداد العالمية وتدهور الطلب في الصين تهدد بشكل خاص المصدرين الآسيويين ومصدري السلع الأساسية. وبدأت الصدمة الانكماشية الضخمة بالفعل في دفع البنوك المركزية في الأسواق الناشئة إلى تخفيض أسعار الفائدة. وخلافاً لأوروبا واليابان، لا يزال لدى السلطات النقدية في معظم بلدان الأسواق الناشئة حيز كافٍ في جانب السياسات النقدية والمالية. ويؤدي انخفاض العائدات في الأسواق الناشئة إلى زيادة هروب رؤوس الأموال نحو الأصول الأكثر أماناً.

وبشكل عام، نتوقع أن تستمر بيئة العزوف عن المخاطر طوال النصف الأول من عام 2020، حتى لو كان بطريقة أكثر اعتدالًا بعض الشيء. ولكن، من المتوقع أن يتراجع الاتجاه الحالي لعملات الملاذ الآمن للاقتصادات المتقدمة مقابل الدولار الأمريكي، خاصة مع تغير الوضع الفني لسعر الصرف واستيعاب أسواق الدخل الثابت لانخفاض عوائد الدولار الأمريكي.

يمكنك أيضاً تنزيل نسخة PDF من التقرير عربي و English