كان 2019 عاماً مزدحماً بالنسبة لبنك الاحتياطي الفيدرالي الأمريكي. فبعد عملية طويلة وتدريجية لتشديد السياسة النقدية خلال الفترة 2015-2018، قام بنك الاحتياطي الفيدرالي بتحول كبير في سياسته فيما عرف بـ "التحول نحو التيسير (dovish pivot)" لعام 2019. وأكثر عنصر تمت مناقشته ضمن هذا التحول هو التغيير المفاجئ في اتجاه حركة سعر الفائدة. وفي حين أشارت الإرشادات الاستشرافية في أواخر عام 2018 إلى جولتين من جولات رفع أسعار الفائدة في عام 2019، أجرى بنك الاحتياطي الفيدرالي خلال العام ثلاثة تخفيضات في سعر الفائدة مقدار كل منها 25 نقطة أساس. لكن التغيير في السياسة النقدية لم يركز فقط على حركة سعر الفائدة. بل قام بنك الاحتياطي الفيدرالي أيضاً بتغيير موقفه من التدابير الكمية بشكل كبير، من التشديد الكمي و"تطبيع" الميزانية العمومية إلى جولات مستمرة من التوسع الكبير في الميزانية العمومية. يتطرق تحليلنا الحالي إلى جانب الميزانية العمومية من بين التغييرات الأخيرة في سياسة بنك الاحتياطي الفيدرالي، ويسلط الضوء على أهميتها في توفير السيولة.

ضمن إطار السياسة النقدية الحالية للولايات المتحدة، فإن أداة السياسة الأساسية هي النطاق المستهدف لسعر الأموال الفيدرالية، والذي يجري تعديله بنشاط من أجل تحفيز كل من التضخم والتوظيف بغرض التحرك نحو النطاق المستهدف لبنك الاحتياطي الفيدرالي. في الظروف العادية، لا يكون لبنك الاحتياطي الفيدرالي أهداف كمية محددة. لكن تغيرت الظروف في أعقاب الأزمة المالية الكبرى في 2007-2008 عندما أصبحت التدابير الكمية أداة مناسبة، لا سيما في شكل برامج التيسير الكمي أو شراء الأصول على نطاق واسع.

تعتبر برامج التيسير الكمي أدوات غير تقليدية في السياسة النقدية تم استخدامها مؤخراً بعد الأزمة المالية الكبرى، عندما وصلت أسعار الفائدة الرسمية بسرعة إلى مستويات اسمية عند الصفر أو قريباً منه. من الناحية التشغيلية، يعتبر التيسير الكمي عملية استثنائية تقوم من خلالها البنوك المركزية بتعمد توسيع ميزانياتها العمومية إلى ما فوق المستويات العادية. وتطلب تنفيذ برنامج التيسير الكمي من قبل بنك الاحتياطي الفيدرالي الأمريكي الاستحواذ المنهجي على عدد من الأوراق المالية ذات الدخل الثابت الصادرة عن الحكومة أو المدعومة من قبلها من الأسواق الثانوية مقابل احتياطيات البنوك. كان الهدف هو إزالة الأوراق الحكومية طويلة الأجل من السوق، وفرض المزيد من الضغط الهبوطي على أسعار الفائدة ودفع المستثمرين نحو الأوراق المالية ذات المخاطر العالية، مما زاد من تخفيف الظروف المالية.

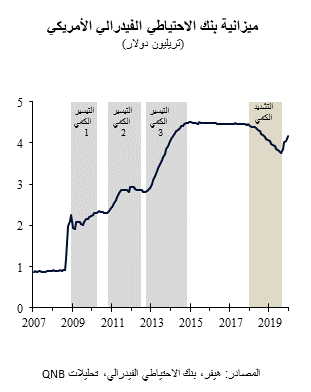

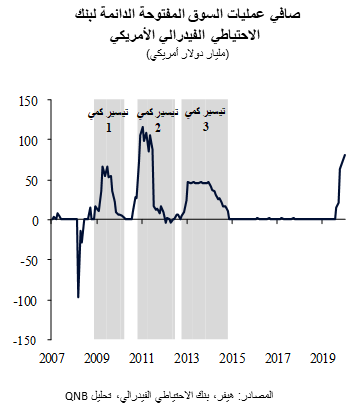

أطلق بنك الاحتياطي الفيدرالي ثلاثة برامج للتيسير الكمي منذ انهيار بنك ليمان براذرز في عام 2008. ومع هذه البرامج الثلاثة، توسعت ميزانية بنك الاحتياطي الفيدرالي بنحو 3.6 تريليون دولار أمريكي، وذلك من 900 مليار دولار إلى 4.5 تريليون دولار. وفي إطار هذه العملية، تعافى الاقتصاد وسجل أطول دورة توسع على الإطلاق. ولكن البحث عن "تطبيع جديد لميزانية بنك الاحتياطي الفيدرالي" أصبح مسألة غامضة. فقد أدى تشديد اللوائح المالية والتغيرات في تنفيذ السياسة النقدية إلى تعقيد عملية تقدير الحجم المثالي لميزانية بنك الاحتياطي الفيدرالي أو المستوى الأمثل لاحتياطيات البنك. وعلى أساس التجربة والخطأ، بدأ التخفيض التدريجي لبرنامج التيسير الكمي في عام 2014 وبدأ برنامج التشديد الكمي في عام 2017. وتحت برنامج التشديد الكمي، تقلصت ميزانية بنك الاحتياطي الفيدرالي تدريجياً بأكثر من 600 مليار دولار أمريكي، حيث لم يتم استبدال الأصول التي بلغت أجل استحقاقها بأوراق مالية جديدة.

وقد أشار رد فعل السوق على التشديد الكمي، بما في ذلك نقص السيولة الذي أدى إلى ارتفاع حاد في أسعار إعادة الشراء في سبتمبر 2019، إلى أن عملية تقليص حجم ميزانية بنك الاحتياطي الفيدرالي قد تجاوزت حدودها. فقد بينت نوبة الارتفاع الحاد في أسعار إعادة الشراء أن أسواق المال بحاجة لمزيد من السيولة، وأنه لا يتعين فقط إلغاء برنامج التشديد الكمي، بل يجب عكس اتجاهه. ومنذ ذلك الوقت، ظل رد بنك الاحتياطي الفيدرالي على التقلبات الفعلية والمحتملة في أسواق المال سريعاً، بما في ذلك العمليات المؤقتة والدائمة في الأسواق المفتوحة. وكان حجم الرد كبيراً، مع بلوغ صافي الشراء الدائم للأوراق المالية نحو 250 مليار دولار أمريكي في الأشهر الأربعة الأخيرة.

من وجهة نظرنا، أن قرار بنك الاحتياطي الفيدرالي بتجاوز عمليات السوق المفتوحة المؤقتة قرار صحيح. فقد أثبتت التجارب الحديثة أنه، في ظل الظروف الاقتصادية الحالية، لا تستطيع أسواق المال أن تعمل بشكل جيد إلا إذا قام بنك الاحتياط الفيدرالي بتأمين زيادة دائمة في الأموال لأسواق اتفاقيات إعادة الشراء. وعلى هذا النحو، يتطلب توفير السيولة المناسبة زيادة في كل من ميزانية بنك الاحتياطي الفيدرالي وفوائض احتياطيات البنوك. وبشكل عام، نعتقد أن بنك الاحتياطي الفيدرالي سوف يواصل توسيع ميزانيته العمومية في النصف الأول من عام 2020، وهو ما من شأنه أن يقدم مزيداً من الدعم لتسارع النمو المرتقب في الولايات المتحدة والعالم.

يمكنك أيضاً تنزيل نسخة PDF من التقرير عربي و English