ما هو الوضع الأمثل للظروف الاقتصادية العالمية؟ مثلما جاء في الحكاية البريطانية القديمة "ذات الضفائر الذهبية"، يفضل معظم المستثمرين اقتصادًا يشبه حساءً جيداً، ليس شديد الحرارة ولا شديد البرودة، وإنما "موزون تمامًا". وبلغة الاقتصاد الكلي، يمكننا أن نترجم ذلك إلى سيناريو مثالي يتمثل في نمو معتدل يتسم بارتفاع في فرص العمل وانخفاض في التضخم. وبكلمات أخرى، اقتصاد حار بدرجة تكفي لدفع نمو الأرباح أو الحفاظ عليه، وبارد بما يكفي لإحجام السلطات النقدية عن اللجوء إلى تشديد سياستها. وقد شهدنا كيف أن تدابير السياسات النقدية التي تم اتباعها لعلاج ضغوط التضخم الناتجة عن فرط النشاط الاقتصادي تسببت في كثير من الأحيان في حدوث حالات من الركود وهبوط الأسواق في وقت واحد.

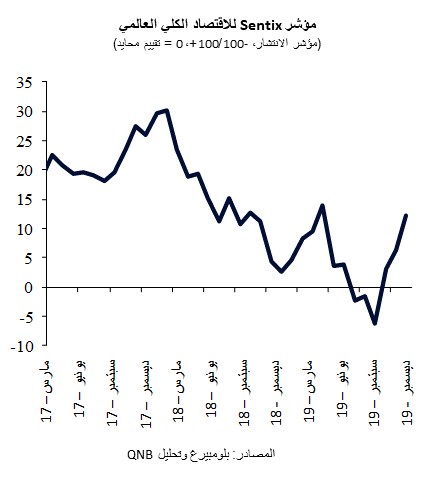

لذلك فإن الاعتدال هو السيناريو المريح لإمكانية نمو مستمر مع مخاطر هبوطية منخفضة. لا شك أنه في وقت ما من الربع الثالث من العام الماضي، انقلبت مخاوف حدوث ركود / انكماش عالمي بفضل تيسير السياسات النقدية بدرجة كبيرة علاوة على التطورات الإيجابية التي طرأت على المفاوضات التجارية. ومنذ ذلك الوقت، اكتسبت دورة التوسع الاقتصادي الطويلة مزيدًا من الدعم مع ارتفاع جميع فئات الأصول الرئيسية تقريبًا. ويمكن ملاحظة ذلك في الارتفاع الحاد لمؤشر Sentix الاقتصادي الكلي العالمي من وضع كان سلبياً ومتدهوراً إلى آخر إيجابي وآخذ في التحسن. ويتتبع هذا المؤشر معنويات المستثمرين حول النشاط الاقتصادي. وقد تحولت المخاوف الهبوطية فجأة إلى وضع "موزون تمامًا". ولكن هل يمكن أن يستمر هذا الوضع المثالي لفترة طويلة؟

في نظرنا، من المرجح أن يمتد سيناريو الاعتدال إلى عام 2020، وذلك استناداً لأربعة أسباب.

أولاً، من غير المرجح أن تغير البنوك المركزية الكبرى الإجراءات التيسيرية المنفذة مؤخراً. إن فرص حدوث "ذعر تضخمي" كبير ضئيلة بسبب استمرار قوى الانكماش طويلة الأجل، بما في ذلك العولمة والفجوة الهيكلية في القدرة على المساومة بين العمالة ورأس المال. فذلك يضع سقفاً لنمو الأجور ويحد من احتمالات تسارع التضخم. علاوة على ذلك، يقوم بنك الاحتياطي الفيدرالي الأمريكي حالياً بتغيير وظيفة ردود فعل السياسة النقدية، أي فعالية استجابة أسعار الفائدة الاسمية للتغيرات في التضخم والإنتاج. فقد تحول مسؤولو بنك الاحتياطي الفيدرالي إلى نهج جديد يستهدف "توازن التضخم" خلال دورة العمل، أي أنه من المتوقع أن تعوض الفترات التي يرتفع فيها التضخم إلى أعلى من المستوى المستهدف عن الفترات التي يقل فيها التضخم عن المستوى المستهدف. في السابق، كان بنك الاحتياطي الفيدرالي يستهدف فقط توقعات التضخم المستقبلية، متجاهلاً التضخم السابق. وفقاً للنهج الجديد، سوف يستهدف بنك الاحتياطي الفيدرالي ارتفاع التضخم من أجل تعويض سنوات من التضخم المنخفض، وسيؤدي هذا إلى رفع السقف الذي يلجأ عنده البنك لرفع أسعار الفائدة في المستقبل. من المرجح أن يتم تصدير هذا النهج من بنك الاحتياطي الفيدرالي إلى البنوك المركزية الرئيسية الأخرى. لذلك، سوف يرتفع مستوى تحمل ارتفاع التضخم، مما يعزز بشكل فعال سيناريوهات الاعتدال.

ثانياً، هناك تراجع في التأثيرات المعاكسة العالمية المتمثلة في المخاطر السياسية والجيوسياسية. ويعود ذلك إلى تراجع احتمالات تبلور المخاطر وانخفاض التأثيرات المحتملة الناجمة عن الاضطرابات الاقتصادية المتوقعة. وتشمل التطورات الإيجابية بالنسبة للمستثمرين: المرحلة الأولى من الاتفاق التجاري بين الولايات المتحدة والصين، وتراجع التوترات التجارية بين الولايات المتحدة وحلفائها التقليديين (كندا والمكسيك والاتحاد الأوروبي واليابان وكوريا الجنوبية)، وتلاشي المخاطر المرتبطة بالخروج القاسي لبريطانيا من الاتحاد الأوروبي، وتراجع التوجه المعادي للأعمال التجارية في الأجندة السياسية الأمريكية. ولذلك لا يُرجح أن تؤدي الأحداث الخارجية إلى هبوط اقتصادي كبير خلال الأرباع القادمة.

ثالثاً، يتراجع حالياً الاقتصاد الصيني إلى أدنى مستوياته، ويوفر الاتفاق التجاري الأولي مع الولايات المتحدة مساحة أكبر لتحفيز الاقتصاد عبر السياستين المالية والنقدية. وفي حين نتوقع أن تواصل بكين نهجها الحذر، إلا أننا ندرك أن إضفاء الطابع الرسمي على الاتفاق مع الولايات المتحدة والإجراءات السياسية الأخيرة يشيران إلى اتخاذ السلطات الاقتصادية لتدابير تيسيرية أقوى. في الماضي، امتد تأثير التحفيز المالي والنقدي في الصين إلى الأسواق الناشئة وغيرها من الاقتصادات المفتوحة، مما دعم الدورات الصغيرة للنمو العالمي المتزامن.

رابعاً، سيكون تأثير العوامل العالمية المواتية مفيداً بشكل خاص للأسواق الناشئة، التي عانت سابقاً من تشديد الأوضاع المالية العالمية بقيادة الولايات المتحدة. ومن المتوقع أن يؤدي تأثير الإنعاش القادم من الاقتصادات المتقدمة والصين إلى تعزيز شهية المخاطرة لدى المستثمرين، حيث سيدفع رؤوس الأموال إلى الأسواق الناشئة. وغالباً ما يؤدي ذلك إلى حدوث دورة من التأثيرات الإيجابية المرتدة تشمل تدفقات رؤوس الأموال، واستقرار أسعار الصرف الأجنبي، ومرونة أسعار الفائدة، وتزايد الاستثمار والاستهلاك المحليين.

وبشكل عام، نعتقد أن السيناريو المعتدل الحالي للاقتصاد العالمي سوف يستمر لفترة أطول. ومن المرجح أن يتم دعم هذا الوضع المثالي الذي يتسم بالنمو المعتدل، ونسب التوظيف العالية والتضخم المنخفض بعوامل انكماشية دافعة طويلة المدى، وحوافز من البنوك المركزية الكبرى، وتحولات في توقعات المخاطر السياسية، وانتعاش أقوى في الصين، وأوضاع أكثر إيجابية في الأسواق الناشئة.

يمكنك أيضاً تنزيل نسخة PDF من التقرير عربي و English