مقدمة

إن تفشي فيروس كورونا يعطل النشاط الاقتصادي في العديد من البلدان بشكل خطير، وقد أثر سلفاً بشكل كبير على الظروف المالية العالمية. وانتشر الفيروس بسرعة في جميع أنحاء العالم، وهو يؤثر الآن بشكل خطير على الولايات المتحدة.

وقد قام بنك الاحتياطي الفيدرالي الأمريكي بالرد على آثار كورونا لأول مرة في 15 مارس الجاري بخفض طارئ آخر لأسعار الفائدة، مما أدى إلى خفضها فعلياً إلى الصفر. ثانياً، اتخذ البنك أيضاً مجموعة من الإجراءات ذات الصلة بتوفير السيولة بما في ذلك ما لا يقل عن 700 مليار دولار أمريكي من تحفيزات التيسير الكمي. ثالثًا، أجرى البنك تعديلات على عمليات السوق المفتوحة وعاد إلى أدوات إدارة الأزمات التي استخدمت في عام 2009.

سنشرح هذا الأسبوع لماذا احتاج بنك الاحتياطي الفيدرالي إلى القيام بأكثر من مجرد خفض أسعار الفائدة إلى الصفر وكيف تساعد هذه الإجراءات الإضافية في دعم الاقتصاد في هذه الأوقات الصعبة.

أسعار الفائدة الصفرية

تعمل السياسة النقدية عن طريق رفع أو تخفيض تكلفة الائتمان للأسر والشركات. والأداة الرئيسية المتاحة للاحتياطي الفيدرالي لتنفيذ السياسة النقدية هي سعر الفائدة، أي سعر الفائدة على الأموال الفيدرالية (الرسم البياني 1).

إن أقرب مثال لتوضيح كيفية عمل السياسة النقدية هو قيادة السيارة. فلخفض أسعار الفائدة، يلزم الضغط بقدمك على دواسة السرعة، أما لرفع أسعار الفائدة، فعليك تبديل قدمك للضغط على دواسة الفرامل. وفي هذا النموذج البسيط، فإن خفض أسعار الفائدة إلى الصفر يعني الضغط بقدمك على دواسة السرعة إلى آخر الحد.

خلال الأزمة المالية العالمية لعام 2008، بلغت أسعار الفائدة حدها الأدنى الصفري ووقعت الأسواق المالية في فخ السيولة. واختلت وظائف النظام المالي عندما زادت حالة عدم اليقين لدى البنوك بشأن قدرة الأطراف المقابلة على سداد ديونها. في مثل هذه الظروف، كان على بنك الاحتياطي الفيدرالي أن يلجأ إلى أدوات إضافية لتيسير السياسة النقدية وتوفير الائتمان والسيولة للأسر والشركات بشكل أكثر مباشرة. وشملت هذه الأدوات الإضافية إدخال التيسير الكمي، وتعديلات عمليات السوق المفتوحة، وأدوات إدارة الأزمات.

التيسير الكمي

ينطوي برنامج التيسير الكمي على قيام بنك الاحتياطي الفيدرالي بشراء الأصول المالية، مع امتداد عمليات الشراء على مدى عدة أشهر وتركيزها على السندات ذات آجال استحقاق الأطول. ويهدف التيسير الكمي إلى خفض تكاليف الاقتراض طويل الأجل.

أطلق بنك الاحتياطي الفيدرالي ثلاثة برامج للتيسير الكمي (برنامج التيسير الكمي الأول، والثاني، والثالث) استجابة للأزمة المالية العالمية لعام 2008 (الرسم البياني 2). في 15 مارس الجاري، أطلق بنك الاحتياطي الفدرالي برنامج التيسير الكمي الرابع قائلاً إنه سيزيد من "حيازته من سندات الخزينة بما لا يقل عن 500 مليار دولار أمريكي وحيازته من الأوراق المالية الحكومية المدعومة بالرهن العقاري بواقع 200 مليار دولار على الأقل" دون تحديد الفترة الزمنية.

عمليات السوق المفتوحة وإدارة الأزمات

يحدد بنك الاحتياطي الفيدرالي سعر الفائدة على الأموال الفيدرالية من خلال التحكم في السيولة في النظام المصرفي الأمريكي عبر عمليات السوق المفتوحة. ومع ذلك، يتعامل بنك الاحتياطي الفيدرالي في عمليات السوق المفتوحة العادية مباشرة فقط مع 24 من "الوسطاء الرئيسيين" الذين يوفرون بعد ذلك السيولة للنظام المالي الأوسع.

تتضمن عمليات السوق المفتوحة قيام بنك الاحتياطي الفيدرالي بشراء أو بيع الأوراق المالية الحكومية قصيرة الأجل لتحقيق أهداف السياسة النقدية في سوق تداولات ما بين البنوك. وتنطوي عمليات إعادة الشراء أو "الريبو" على قيام بنك الاحتياطي الفيدرالي بإقراض الأموال مقابل ضمانات في شكل أوراق مالية.

وينخرط بنك الاحتياطي الفيدرالي أيضاً في عمليات تداول العملات الأجنبية، عادةً عن طريق اتفاقات مبادلة العملات مع البنوك المركزية الأخرى، وذلك بهدف توفير السيولة بالدولار الأمريكي للبنوك الأجنبية.

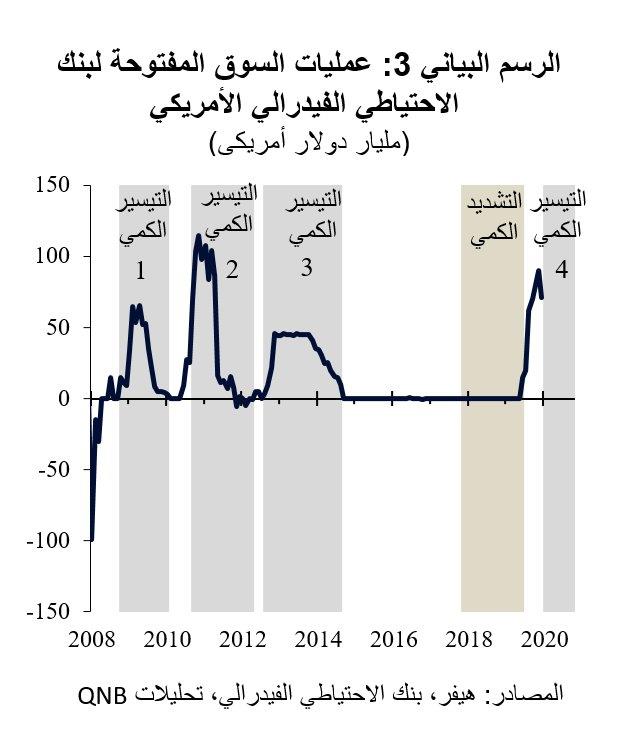

وأدت فترة التشديد الكمي و"تطبيع" الميزانية العمومية في عام 2018 إلى ارتفاعات حادة في أسعار الفائدة لليلة واحدة. ورد بنك الاحتياطي الفيدرالي في أواخر عام 2019 من خلال زيادة كمية السيولة التي يقدمها عبر عمليات السوق المفتوحة العادية (الرسم البياني 3).

ومنذ 12 مارس، تعهد بنك الاحتياطي الفيدرالي بتقديم ما يصل إلى 5 تريليون دولار أمريكي من السيولة عبر عمليات السوق المفتوحة العادية. غير أن مستوى التقلبات في الأسواق المالية في الأسبوع الماضي حال دون تدفق السيولة بشكل فعال في النظام المالي ووصولها للأسر والشركات.

ولذلك، أعلن بنك الاحتياطي الفيدرالي في 15 مارس أيضاً عن تخفيض تكلفة حصول البنوك على السيولة عبر نافذة الخصم. وهذا أمر مهم، لأن العديد من البنوك الصغيرة غير مؤهلة للمشاركة في عمليات السوق المفتوحة العادية ولديها فقط حق الوصول إلى نافذة الخصم التابعة لبنك الاحتياطي الفيدرالي.

وبالإضافة إلى ذلك، تعاون بنك الاحتياطي الفيدرالي مع وزارة الخزانة الأمريكية في 17 مارس لإنشاء شركة ذات غرض خاص لكي تقوم بتوفير ما يصل إلى تريليون دولار أمريكي من السيولة. وستوفر هذه الشركة السيولة مقابل مجموعة أوسع من الضمانات، تشمل الأسهم والأوراق المالية الخاصة بالشركات، مع هوامش ضمان مناسبة.

وبحلول 18 مارس، كان بنك الاحتياطي الفيدرالي قد ضخ بالفعل أكثر من تريليون دولار أمريكي من السيولة.

الخلاصة

من هذه الإجراءات، يتضح لنا مشاركة بنك الاحتياطي الفيدرالي النشطة لمنع تفشي فيروس كورونا حتى لا يؤدي ذلك إلى أزمة مالية كاملة. لحسن الحظ، يمتلك بنك الاحتياطي الفيدرالي مجموعة واسعة من الأدوات، والكثير من الخبرة وقدرة غير محدودة لدعم النظام المالي. ومع ذلك، فإن التحفيز النقدي للاحتياطي الفيدرالي لن يصبح فعالاً بالكامل إلا بعد أن تسيطر الحكومات على فيروس كورونا. وسيتم تعزيز السيولة النقدية بشكل أكبر من خلال التنفيذ الفعال للدعم المالي البالغ 1 تريليون دولار أمريكي والذي تم الإعلان عنه في 17 مارس.

يمكنك أيضاً تنزيل نسخة PDF من التقرير عربي و English